取得時期

ここにきて世界経済の減速が懸念され、日経平均株価が乱高下している。早く収まって明るい新年になるようにと願っています。

さて、我々の業界においては、平成30年9月5日に、東京高裁において注目すべき税務訴訟の判決が出た。機械装置の取得時期を巡る事件で納税者が敗訴した判決である。それは機械装置である製品格納自動倉庫システムを請負契約で購入し、期末までに納品された。ところが、不具合が生じて、検収が翌期にずれ込んだが納税者は、期中に事業供用が済んだものとして申告したが、税務署は、期末時点で取得していないとして更正処分をしたという事件である。

Ⅰ課税庁の主張法人税法31条(減価償却資産の償却費の計算及びその償却の方法)の冒頭にある「内国法人の各事業年度終了の時において有する減価償却資産につき・・・」を課税根拠とし、取得とは、所有権の移転であり、それは完成引渡しを受けたときであり、検収書に押印した時が完成引渡しであり、残代金支払い時が所有権の移転であると主張

Ⅱ納税者の主張費用収益対応の原則を根拠に、事業年度末時点で減価償却資産を有しているか否かは減価償却資産が法人の事業の用に供され、その用途に応じた本来の機能を発揮することにより実際に収益獲得に寄与する程度に自己の支配下に移されているか否かによって判定すべきとし、使用収益権限を実質的に取得した時が固定資産の取得であると主張

Ⅲ裁判所の判断固定資産の所有権を法律上取得することか、これと同視できる事情が認められることが、減価償却の大前提である。本件契約による引き渡しは単なる設置のみでは取得とはならず注文者による所要の性能を有することの確認(検収)が必要であるとして課税庁を支持

納税者は最高裁に上告しているのでまだ確定はしていないが、納税者の主張のように、売上さえ上がっていれば、減価償却を開始して良いと多くの実務家が思っていたと思う。しかし、今回の判決により減価償却をするためには、少なくとも検収をしたときでなければならないと整理された。今回のように取得時期の判断で税額が大きく変わる場合がある。今後、期末付近の納品はより慎重な検討が必要である。しっかりと対応していきたいと思う。

皆様には今年も本当にお世話になりました。ありがとうございました。どうぞ良いお年をお迎えください。

才能を私物化しない

11月19日に「日産自動車の会長カルロス・ゴーン氏が有価証券報告書の虚偽記載容疑で東京地検特捜部に逮捕された」とのニュースが世界中を駆け巡った。

ゴーン氏は、1999年に2兆円もの有利子負債を抱え瀕死の状態にあった日産に、最高執行責任者として入社して、21,000人ものリストラを断行し、余剰資産の売却、新車種の投入、インテリア・エクステリアデザインの刷新やブランドイメージの一新等の計画を次々に敢行し、見事にV字回復を成し遂げた。ゴーン氏自身もセブンイレブンと称されたようにハードワークを課し全力で再建に尽力していた姿に、私は素晴らしい経営者だと思っていたし、その経営手腕の見事さは誰もが認めていたところである。

しかし、V字回復した直後に10億もの報酬を得ているという報道を耳にし、私のゴーン氏の評価に?がついた。日産の再建は確かにゴーン氏の手腕に負うことは間違いないが、ただその陰には21,000人もの人がリストラされたというのも事実である。それなのにV字回復を果たしたからといって、直後に10億もの報酬を受け取るのはいかがなものかと思っていた。そう思っていた方は少なくないと思う。今回の事件が立証されれば、その報酬は倍以上となり大変な高額報酬となる。

私は今回の事件で京セラの稲盛氏の言葉を思い出した。稲盛氏がセラミックの研究を成功させ、第二電電を創業し、成功を収めているときに「セラミックや第二電電という誰もやったことのない仕事を展開できたというのは、自分にはそれ相応の才能があるのではないかと思った。しかし、それと同時に、それを行うのは自分でなくても良かったのではないか?と言うことに気が付いた。人は成功していくと、つい、うぬぼれてしまい俺には才能がある、俺は切れ者だ、だから成功したのだと思いその才能を私物化するようになる。そして俺は会社の社長なのだから、数億の給料をもらっても当然だと考えるようになっていく。ところがそうではない、世の中には特定の才能を持った人間が一定の割合で生まれてくるだけである。自分がたまたまそういう才能を持っていたとしても、その才能は世のため人のために使うべきであり、いくら才能があるからと言ってその才能を全部自分のために自由に使ったのでは世の中は不幸になってしまう。決して与えられた才能を私物化してはならないと強く思った」と述べられている。まさに慧眼である。

自分には幸か不幸か私物化するような才能には恵まれてはないが、その精神だけは心に刻んでいこうと改めて思わせられた事件である。

消費税とキャッシュフロー

先日、安倍総理は来年10月に消費税の10%への引き上げを予定通り実施すると表明した。8月に消費税アップの再延期はないと書かせていただいたがその通りになるようだ。消費税を納税する事業者にとって原則損得はないのだが、預かった消費税が日々の資金繰りに消えてしまい、10%の消費税の納付時に資金に苦労することが十分考えられる。

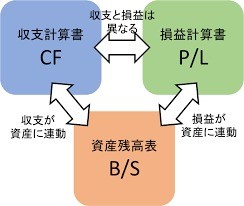

そこで弊所では以前から貸借対照表、損益計算書とともに、キャッシュフロー計算書を添付し、お客様に資金の流れと増減を理解していただけるようにして、できるだけキャッシュベースで経営していただけるようにしている。会計上の利益がいくら出ても、結局安心して使えるのは手許にある自分のお金しかないからである。

何故、会計上の利益と資金がずれてくるかと言えば、一言で言えば、会計上の損益は資金の収支ではなく発生ベースで計上されるからである。その流れや原因を教えてくれるのがキャッシュフロー計算書である。キャッシュフロー計算書は、Ⅰ営業活動によるキャッシュフロー、Ⅱ投資活動によるキャッシュフロー、Ⅲ財務活動によるキャッシュフローの3つに区分表示される。Ⅱの投資活動によるキャッシュフローは主に固定資産の取得や売却、貸付による資金の増減を表すものである。Ⅲの財務活動によるキャッシュフローは主に借入金の調達や返済による資金の増減を表すものである。そしてⅠの営業活動によるキャッシュフローは会社が日常の営業活動から得た資金の増減を表したものであり、会社の生命線となるキャッシュフローだ。

そこで営業活動によるキャッシュフローについてもう少し詳しく説明します。この資金を増加させるには①税引前当期利益の増、②減価償却費の増、③売上債権の減、④仕入債務の増、⑤棚卸資産の減、⑥法人税等の支払減だ。つまり少しでも多くの利益を計上し、売上仕入れ資金についてサイト負けしないようしっかり管理し、不良在庫を削減し、節税もできれば会計上の利益が資金に連動するようになる。当然、投資活動や財務活動によるキャッシュフローも資金に影響するが、これはできるだけ無くすことが良い。これらは会計上の利益とキャッシュとの間に介在し、会計上の利益とキャッシュとの乖離を招く原因となるからである。

大切な事は、会計上の利益から出発してキャッシュフローを考えるのではなく、いかにして経営そのものを「キャッシュベース」にしていくかと言うことである。それができれば消費税の支払いに苦労することはなくなると思う。

貿易戦争

トランプ大統領は9月24日に、約2,000億ドル相当の中国製品に10%の対中制裁関税を課す対中制裁関税の第3弾を発動した。中国も600億ドル相当のアメリカ製品に5~10%を上乗せする報復関税を即日実施した。これで両国は互いの輸入品5割~7割に高関税を課すことになり、いよいよ危険水域に入ったと言われている。最近の両国のやり取りを見ていると、本当の戦争になってしまうのではないかと思うほどである。

トランプ大統領は翌日の25日には、ニューヨークの国連本部で「私たちはグローバルリズムの思想を拒絶し、愛国主義を信奉する」と演説し、グローバルリズムに背を向けるとともに、米国第一主義に邁進する方針を強調した。過去にこれほどはっきりと自国の利益のみを追求するというエゴむき出しの演説をしたリーダーがいただろうか?

確かに中国はグローバル経済のいいとこ取りをしながら経済大国になった。国家資本主義で突き進む中国が第4次産業革命で優位に立ち、米国の経済覇権を脅かすという危機感は米議会、有識者にも共有され始めている。中国は30年代前半にも米国を抜いてGDPで世界首位になるだろうとも言われている。一党独裁の政治体制の中国が経済支配のみならず、世界の覇権を握ろうとしているのは明らかであり、それは世界にとって大きな脅威であるのも事実である。

しかしながら、このまま貿易戦争を続ければどうなるのだろう?短期的には米国が有利だと言われているが、米国ではすでに高関税により鉄鋼価格等が値上がりしている。その結果、米製造業は輸出競争力が保てなくなり、長期的には企業の米国離れを招く懸念がある。長引くようであれば、世界景気が大幅に減速し、中国では企業倒産が増加し、米国でも景気が悪化してしまうという勝者なき戦争であることは容易に理解できる。

最近の科学は急速な進歩を遂げている。イノベーションを伴うグローバル化は、発展途上国、先進国という枠さえ溶かそうとしている。しかし、世界の政治は自分の利益を第一に考えるポピュリズムが台頭してきている。こんな情勢を見ると、人間は本当に進化しているのだろうか?進化どころか退歩しているのではないかと考えてしまう。

この状況を打破するのは、月並みだと思われるかもしれないが、『正義、公正、公平、正直、博愛などの言葉で表現されるプリミティブな倫理観、考え方』しかないのだと思う。今こそリーダーのみならず皆がこの考え方に立ち帰る時なのだと思う。

消費税の軽減税率

8月末になっても、毎日命に係わる危険な暑さが続いていますが、皆様お変わりないでしょうか?体調管理には十分気を付けご自愛ください。

さて、来年(2019年)10月1日からは消費税が8%から10%に引き上げられる。一部には再延期もあるのではと言う声もあるがさすがに3回目の延期は難しいだろう。財務省ばかりか経産省も、よほどのことが起こらない限り引き上げは実施すると言っている。再延期があるのではと考えないほうが良いと思う。

今回の消費税の引き上げと同時に、酒類及び外食を除く食料品と定期購読契約が締結された週2回以上発行される新聞については8%とする軽減税率制度が実施されることになっている。これは低所得者に配慮する観点から公明党の強い要請で導入されたのだが、この軽減制度により消費税制度自体が根幹から変わることになった。平成31年10月1日から複数税率になり、以下のスケジュールで10年かけて軽減税率制度へ移行することになる。

・平成31年9月30日まで → 現行の請求書等保存方式

・平成31年10月~平成35年9月 → 区分記載請求書等保存方式

・平成35年10月~ → 適格請求書等保存方式(インボイス方式)

詳細の説明は省略しますが、最終的には事業者登録制度が導入されインボイス方式に移行される。未登録業者、免税事業者からの仕入れは仕入税額控除ができなくなるため平成41年9月までは免税事業者からの課税仕入控除の特例等を設け市場から排除されないよう緩和を図っているが、最終的には小売業以外の免税事業者は市場からは排除されることになるだろう。

軽減税率導入により事業者は請求書、レジ等の変更によりかなりのお金と労力が必要になる。同時に平成31年10月からは軽減税率を巡って判断に迷うことや、わずらわしい点が多数考えられる。その一例がイートイン(店内飲食)とテイクアウト(持ち帰り)である。国税庁Q&Aによると、例えば、イートインコーナーのあるコンビニでは、弁当等を店内で飲食するのか持ち帰るのかを購入時に意思確認を行うことにより、軽減税率の対象になるかならないかを判定することにされている。同じ弁当にかかる消費税が店内で食すると10%持ち帰ると8%になる。当初、現場は混乱するのではないか?税務調査時もどのように確認するのか?と思ってしまう。

消費税引き上げ時には便乗商法等が想定されるが、事業者は原則損も得もない。消費者においても引き上げ時の駆け込み需要・反動減をできるだけ抑制する政策がとられる予定なので、踊らされることなくじっくりと対応されれば良いと思う。

事業承継

7月6日~8日にかけて西日本が豪雨に見舞われ、200人を超える方が亡くなるという未曾有の災害となった。愛媛県でも26名の方が亡くなり、2名の方がいまだに行方不明である。亡くなられた方たちのご冥福をお祈りするとともに、被災された方々に衷心よりお見舞い申し上げます。

その豪雨の中、何とか今年も、日本税務研究センター主催の軽井沢での研修に参加してきた。この研修は毎年財務省の課長、経産省中小企業庁の課長等税制の立案に直接かかわった方々の講演を聞くことができるのが、大きな魅力である。今年のメインテーマは今年制定された事業承継税制の特例である。これは経産省の中小企業庁が庁を上げてその成立に取り組んできた税制である。何故なら、中小企業の事業承継は喫緊の課題だからである。と言うのは今後10年間の間に、70歳を超える中小企業・小規模事業者の経営者は約245万人となり、うち約半数の127万人(日本企業全体の1/3)が後継者未定である。現状を放置すると、中小企業廃業の急増により、2025年頃までの10年間累計で約650万人の雇用、約22兆円のGDPが失われる可能性があるとのことだ。このまま放置すれば大廃業時代が到来し、日本経済を揺るがしかねない大問題となってしまう。特に地方において、事業承継問題は深刻である。事業承継問題の解決なくして、地方経済の再生・持続的発展はないと言っても過言ではない。

そこで中小企業庁はあらゆる方面から切れ目のない事業承継の支援策を策定した。後継者が決まっている企業には税制措置による円滑な承継を、決まっていない企業には気づきの機会提供、またマッチング支援等による後継者探し等々である。その一環として策定されたのが今回の事業承継税制の特例である。これは以前にも紹介したが、ベースは今までの事業承継税制におきながらも①対象株式等の上限の撤廃②対象者の拡大③雇用要件の抜本的見直し(事実上の撤廃)④売却・廃業時の減免制度の創設等とまさに抜本的な改正である。ただ10年の時限立法とし、この間に事業承継を行わないと適用できないことになる。何が何でもこの10年間に中小企業の事業承継を勧めたいという中小企業庁の思惑から策定された税制である。これを上回る改正案はなかなか作られないと思うので、やはり中小企業はこの機会に事業承継を検討すべきだと思う。私共も事務所を挙げて取り組みたいと思っています。

財務省、経産省のいわゆるキャリアと呼ばれる方々の講演は、それぞれの個性が垣間見え、面白かった。税制立案時の裏話を聞くことができたり、省庁間の綱引きも垣間見え、そういう面からも興味深い研修だった。

株式交換

日本はサッカーW杯で辛くも決勝トーナメント進出を果たしたが、最後のプレーに対し、多くの批判を受けている。次のベルギー戦での戦い方がより重要になり真価が問われることになった。

サッカーW杯で盛り上がっているさなかに、6月28日の日本経済新聞に「出光・昭和シェル4月合併」という記事が載った。出光石油と昭和シェル石油は2019年4月に新会社を設立する方針を固めたという記事である。合併に反対していた出光石油の創業家が賛成する意向に転じたので一気に話が進んだようである。

経営統合の形態は株式交換による合併が有力とのことだが、株式交換とは100%の親子会社関係を形成するための組織再編の方法である。出光石油か、昭和シェル石油のいずれかが完全親法人になり、いずれかの会社が完全子会社になる。通常TOB(株式公開買い付け)に比べると買収金額が少なくて済むようである。これと同じような方法に株式移転がある。両社がいずれも完全子会社となって、その頭上に完全親会社が設立される。これを図示すると下記のようになります。

今回の合併は株式交換なのでどちらかが存続親法人になり最後は子会社を吸収合併するのではないかと思われます。株式交換、株式移転どちらとも税制適格要件の充足の有無にかかわらず、株主において特段の課税関係は生じません(所得税法57の4①②)

最近は中小企業においても多くのM&Aが行われている。株式交換、株式移転、適格合併、適格分割等うまく組織再編税制を適用すれば、課税関係は生じませんが、原則無対価(株式交付のみ)が条件となります。

西郷隆盛

連日国会で、森友・加計問題が議論されている。日経新聞の調査によれば、加計学園の獣医学部新設を巡る問題で、自らの関与や指示を否定する安倍首相の説明に「納得できない」は74%だった。また森友学園の国有地売却をめぐる決裁文書改ざん問題でも安倍首相は自身や安倍昭恵夫人の売却交渉への関与を否定しているが、「首相に責任がある」が68%に達している。多くの国民が安倍首相の説明に疑念を持っているのは明らかである。

また、最近は、レスリング協会、日本大学のアメリカンフットボール部など、様々なスポーツ界においても、上に立つ者のパワハラまがいの行為が問題となっている。何故、責任ある立場の人が、嘘ではないかと思われることを平然と言えるのだろうと思ってしまう。自己保身をしているとしか見えない。

時を同じくして、NHKの大河ドラマで西郷隆盛を主人公とした「西郷(せご)どん」が放映されている。西郷隆盛と言えば、ご存じのように明治維新を成し遂げた偉人である。彼は非常に人望があり、大変魅力的な人だったようで、男も女も多くの人たちから慕われたようである。リーダーと呼ばれる人は、西郷隆盛のように、人から惚れられ「あの人のためなら」と言われるような人間性が必要であり、徳が高くなければならないのだと思う。

西郷隆盛は『南洲翁遺訓』の中で、リーダーとしての考え方、あるべき姿を語っている。遺訓には多くの名言があるが、遺訓の21番目には、西郷が座右の銘とした『敬天愛人』について述べられている。『道は天地自然の道なるゆえ、講学の道は敬天愛人を目的とし、身を修するに克己をもって終始せよ』とある。つまり、天を敬い天地自然に従い、誠の道を大切に守りながら、人々を分け隔てなく愛することが学問に努める目的であり、そのように敬天愛人と言う道を踏み行っていくには、自分自身の心を修養し「自分自身に打ち克つ」「自分自身を抑える」ことが求められると言っている。

つまりリーダーは正道を踏み、天地自然に恥じないようなことを実行していくべき人たちであり、少しも私心があってはならない。少なくともリーダーになる人は「無私」でありたいと思っている人でなければならないと述べている。それには当然、誠実、正直であり、嘘などついてはいけないということは言うまでもない。このような問題が起こっている今こそ、会社を率いる経営者はもちろんのこと、部下を持つ管理者、ひいては一個人としても、自分自身の問題として、身を引き締めていかなければならない時だと思う。

税務調査

今年も、私の出身地である大洲市柳沢にある壺神神社の『春の大祭』が先日(4月28日)行われた。平成28年にもトピックに書かせていただいたが、大洲市柳沢地区は、年々加速度的に過疎化が進み、存続さえ危ぶまれている地区です。それでも、地元の方々の献身的な協力のもと、何とかこの『春の大祭』を毎年行うことができています。当日は土曜日と曜日にも恵まれ、松山在住の同級生等を含め、多数の方が参拝に訪れていただき、久しぶりに活気のある祭りになりました。

さて、4月5月は税務調査が多く行われる時期です。今年も当事務所のお客様に対しても多くの調査が行われています。税務調査には「任意調査」と「強制調査」があります。「強制調査」は国税局査察部(マルサ)が、脱税金額が大きい悪質な納税者相手に令状をもって実施する調査で、最終的には検察庁への告発を目的にしています。それに対して通常の調査は「任意調査」といわれ、税法に基づいて、調査担当官が、特定の納税者の課税標準や税額等を確認するため、証拠書類の収集や事実の確認、さらにはどの法令に当てはまるかなどを認定することを目的とした一連の行為をさします。

それではどんな会社が調査対象になるかというと、まずは①前回調査からの経過年数です。前回調査からまたは設立時から3~5期以上経過している会社です。次に②異常係数が目立つ会社です。前期に比較して売り上げは伸びているのに、申告所得が低調である。例年に比較して多額の費用計上があるなど、異常数値の目立つ会社は調査対象会社になります。中には調査に来てくださいというような決算書の会社があります。さらには③資料情報がある会社です。税務署に対象会社の資料情報が多く蓄積されている会社は調査対象になりやすいです。当然④前回調査で重加算税対象を受けた会社や⑤長期未接触法人も調査対象になる会社です。

実際調査になると調査官はどのような点をチェックするかですが、まず①売上の計上漏れはないか②仕入れや経費の水増しはないか③固定資産や棚卸資産の動きに不自然な点はないか④現金決済が多すぎないか⑤源泉徴収漏れはないか(特に士業に対する)⑥借入金や貸付金、売掛金や買掛金に疑問点はないか⑦消費税の処理は正しいか、そのほか最近は⑧印紙税のチェックは必ずと言っていいほど行っています。

税務調査は真面目に申告していても、精神的、時間的に負担を強いられるものです。しかし、事業をしていると避けて通れないのも事実です。税務署の資料収集能力も格段に上がっています。それに対抗するためには、月並みですが、普段からチェックリスト等を活用し、お客様とともに調査に耐え得る処理をしっかりと行わなければならないと思っています。

2018年度税制改正(所得税)

2018年度の税制改正関連法案が3月28日に参議院本会議で賛成多数で可決、成立した。今回、個人所得税については、将来の大改正に向けての第一歩と思われる改正になっているので内容を紹介します。

(1)給与所得控除等

- ①給与所得控除額を一律10万円引き下げる。

- ②給与所得控除の上限額が適用される給与等の収入金額を850万円(現行1,000万円)、その上限額を195万円(現行220万円)に引き下げる。

- ③その年の給与収入金額が850万円を超える場合であっても、本人が特別障害者に該当する場合や23歳未満の扶養親族や特別障害者控除の対象となる扶養親族等が同一生計内にいるものについては負担増がない措置が講じられている。

(2)公的年金等控除

- ①公的年金控除額を一律10万円引き下げる。

- ②公的年金等の収入金額が1,000万円を超える場合の控除額については、195万5千円の上限を設ける。

- ③公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下の場合には、控除額を更に10万円引き下げる。

- ④公的年金等に係る雑所得以外の所得の合計所得金額が2,000万超の場合には控除額を更に20万円引き下げる。

(3)基礎控除

- ①控除額を一律10万円引き上げる

- ・所得税38万円→48万円

- ・住民税33万円→43万円

- ②合計所得金額が2,400万円(給与収入金額2,595万円)を超える個人についてはその合計所得金額に応じて控除額が逓減し、合計所得金額が2,500万円(給与収入金額2,695万円)を超える個人については基礎控除の適用はできないことにする。

(4)青色申告特別控除

- ①取引を正規の簿記の原則に従って記録している者に係る青色申告特別控除の控除額を一定の場合(e-Tax等)を除き55万円(現行65万円)に引き下げる。

以上は全てH32年分以後の所得税、H33年分以後の住民税に適用される。この改正で基 礎控除額が引き上げられる一方で給与所得控除、公的年金控除の額が引き下げられ、事業所 得者等は減税となります。多様な働き方を後押しする観点からの改正ですが、財務省の本音 は更なる給与所得控除の縮小と、公的年金控除の廃止を狙っていると思われます。今後の税制の動向に注目です。

平昌オリンピック

確定申告で毎日事務所全員が奮戦中の中、日本選手が躍進を遂げた冬季オリンピック平昌大会が終わった。日本は4個の金メダルを含む史上最多のメダル(13個)を獲得した。本当に素晴らしい活躍だったと思う。

練習で右足首の靭帯損傷と言う大怪我を乗り越え、オリンピック連覇を成し遂げたフィギュアスケートの羽生結弦選手。ソチ五輪での惨敗を受けて雪辱を期して臨んだスピードスケート陣。その誰もが想像を絶する努力と苦難を乗り越え、頂点にたどり着いていた。

羽生選手は、悔いを残したソチオリンピック後、技術を高め、最高難度のプログラムを組んでいたが、怪我で変更せざるを得なくなった。オリンピック一ヶ月前まで氷の上にも乗れない状態だったにもかかわらず、それまでに修得していた技は“心と体”が覚えていたと言っていた。

個の力では劣るものの、組織力を生かして強豪・オランダを破って世界一に輝いた「女子団体パシュート」その裏には年間300日にも渡る合宿でのたゆまぬ努力があったという。

スピードスケート500mの小平奈緒選手は、ソチオリンピックで5位に終わってから単身オランダで修業するとともに、研究により骨盤の動きに課題があることを発見し、地道な骨盤トレーニングを毎日毎日行った。オランダで教わったフォームと骨盤の強化で「究極のフォーム」を手に入れ五輪新記録で金メダルを獲得した。また、2位となって涙する親友の李相花選手を抱擁しながら2人でリンクを回った場面は、平和の祭典であるオリンピックならではの感動的なシーンだった。

この結果は、誰もが一日一日を大切にし、全身全霊で練習に打ち込んだ結果なのだと思う。一日を大事にすることによって、朝と晩とでは多少の進歩があり、一日の間に何ほどかの進歩がある。翌日はその進歩に始まって、また次の晩にはさらにそれを進歩させてその翌日を迎えるという連続であったのではないかと思う。

当然これは我々の仕事にも言えることである。松下幸之助氏も一日の仕事を終えて“今日は自分ながらよくやった”と、自分で自分の仕事をたたえることができる人、それを持続することができる人こそが、世の中の成功者と言えるのではないかと言われている。

事業承継税制の特例

1月22日から第196回通常国会が開催され30年度の予算等が審議されている。当然多くの税制改正案も審議されるのだが、そのなかでも事業承継税制がかなり思い切った改正案になっているので内容を紹介します。具体的には次のような改正案です。

- ①猶予対象の株式の制限(発行済議決権株式総数の3分の2)を撤廃し、取得した全ての株式が対象 万感の思いが伝わってきて、その姿に稀勢の里のファンに限らず、多くの人が胸を打たれたと思う。

- ②相続税の納税猶予割合を80%から100%に引き上げ、贈与の場合と同様に、全額が猶予となる

- ③先代経営者1人からの承継のみが適用対象になっていたのを、代表者以外の者を含む複数人からの承継も適用対象

- ④代表権を有する又は代表権を有する見込みである後継者1人への承継のみが適用対象になっていたのを、代表権を有する複数人(最大3名)への承継も適用対象

- ⑤経営承継期間内の一定の基準日における雇用平均が贈与又は相続時の雇用の8割を下回った場合に納税猶予が打ち切りになるのが、8割を下回ったとしても、要件を満たせない理由を記載した書類を都道府県に提出すれば納税猶予は継続できる

- ⑥譲渡、合併、解散等により猶予確定に該当した場合、贈与時・相続時の相続税評価額を基に計算されていた納付税額が、株式の譲渡もしくは合併の対価の額又は解散時の相続税評価額を基に再計算し、当該税額が当初の納税猶予税額を下回る場合、差額は免除される

- ⑦相続時精算課税制度の適用対象者が贈与者の直系卑属でなくとも、贈与を受けた年の1月1日において20歳以上である特例後継者は適用対象になれる

- ⑧特例制度を活用するには、5年以内(平成35年3月31日まで)に特例承継計画を提出し、認定を受けることが必要になる

以上のように①②により、贈与時のみでなく相続時の納税負担が生じないようにするとともに、③④により贈与者側・後継者側の対象者を拡大している。そして一番大きな改正が8割の雇用維持要件の弾力化である。一番の打ち切りリスクが大幅に緩和された。⑥⑦も猶予打ち切りの場合の緩和策です。ただ⑧において特例承認計画の提出・認可が必要とされています。これには認定経営革新等支援機関の助言が必要になります。依然、適用者の死亡時まで打ち切りリスクは残るという点と、10年間の特例措置という点が気になりますが、使い勝手は格段によくなりました。ただ適用に当たっては多くの注意点があります。また当事務所は認定経営革新等支援機関ですので気軽にご相談いただけたらと思います。